本篇目录:

- 1、我是按等额本金还款法第一个月还2900那为什么利息要比本金多呢,求解

- 2、为什么说房贷等额本息利息高

- 3、房贷利息比本金高正常吗

- 4、为什么房贷利息比本金还高?分析利息计算公式就知道了

- 5、等额本息总利息高还是等额本金总利息高

我是按等额本金还款法第一个月还2900那为什么利息要比本金多呢,求解

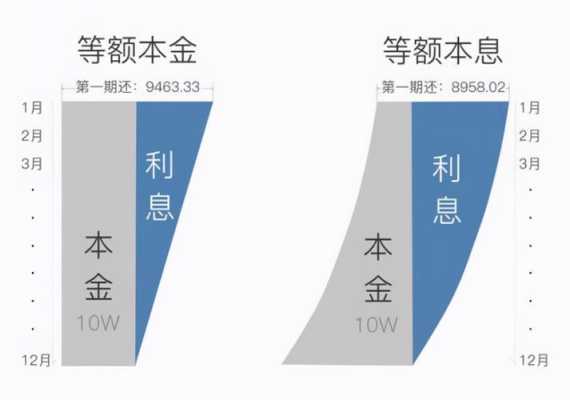

等额本金:每月本金相同,开始时对还款的压力大,但本金越来越少。等额本息:每月利息相同,开始时还款压力小,但开始所还的多是利息。

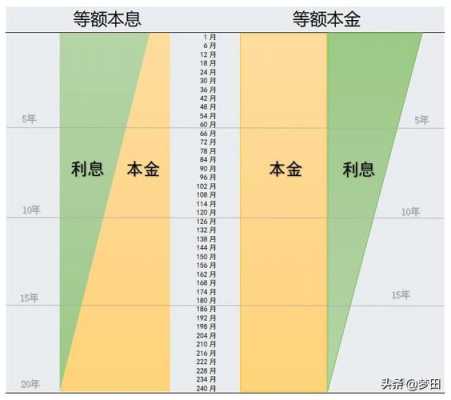

等额本息法的特点是:每月的还款额相同,在月供中“本金与利息”的分配比例中,前半段时期所还的利息比例大、本金比例小,还款期限过半后逐步转为本金比例大、利息比例小。

刚开始还款利息比较多,还款压力相对较大,但总体会比等额(本息)还款方式节省一些利息。房贷为什么刚开始利息扣的比本金多 如果是招行贷款,你选择的应该是等额本金还款,开始的时候利息比较多,以后会逐渐减少。

为什么说房贷等额本息利息高

买房贷款60万 为什么每个月还利息比本金多10倍?出现这种状况,是因为你的贷款是等额本息贷款。前期还款大部分为利息,本金很少,但是每月还款金额保持不变,还款总额为:10778636,月均还款:44912。

因为等额本息每月偿还相同数额的款项(包括本金和利息),本金和利息在其中的占比不断变化。计算公式是:月还款额(本金+利息)=[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]。

房贷利率为什么这么高 借款人综合资质不好 贷款风险越高,借款人的贷款利率也就越高。如果借款人的还款能力、信用状况、每月收入都只是擦边符合银行的申贷条件,那么银行难免会担心借款人的这笔贷款逾期风险比较大。

房贷利息比本金高正常吗

贷款买房利息比本金还高怎么回事?贷款买房利息比本金还高是很正常的,因为房贷期限最长有30年,并且考虑到通货膨胀的原因,房贷这笔钱在漫长的几十年后可能都不值钱了,银行要保证正常盈利,这笔利息是不会少的。

房贷利息比本金高通常是因为房贷的还款方式是等额本金还款法,即每月偿还的本金相同,利息随本金的减少而减少。

贷款期限较长 贷款期限越长,产生的房贷利息就可能比本金多。等额本息还款 借款人选择的是等额本息的还款方式,通常等额本息的总利息要比等额本金还款方式要高。

为什么房贷利息比本金还高?分析利息计算公式就知道了

且还款方式主要为“等额本金”或“等额本息”,按其利息计算公式,只要贷款期限足够长、贷款利率稍高,就有可能会出现房贷利息比本金要高的情况。

一是复利。 利息不仅是贷款的复利,还有存款和投资的复利。二是长期借款的原因;三是选择“本息等额”还款方式,初期还款会出现利息比资金高的情况,但这种还款方式的好处是每月等额贷款,还款压力小。

房贷等额本息计算公式:每月还款额=贷款本金×[月利率×(1+月利率)^还款月数]÷{[(1+月利率)^还款月数]-1}。

,月均还款:44912。除此之外,还有一种还款方式是等额本金贷款。这种方式是将你所贷款金额等额分配到你的贷款期限内,每月偿还本金不变,利息会逐渐减少,总还款金额会比第一种少一些,但是初期还款金额较大。

因为等额本金还款法是将贷款总额等分,每月偿还同等数额的本金和剩余贷款在该月产生的利息,所以随着不断地还款,剩余贷款本金越来越少,每月要还的利息也就会越来越少,月还款额自然也是越来越少了。

等额本息总利息高还是等额本金总利息高

1、等额本息的利息多,在相同贷款额度、贷款利率、贷款年限的情况下,最终总还款利息等额本息会比等额本金多。因为等额本息每月偿还相同数额的款项(包括本金和利息),本金和利息在其中的占比不断变化。

2、如果是贷款额度、利率、还款年限都一样的话,等额本息的利息会要比等额本金稍多一些。等额本金每月还固定的本金,但是随时本金偿还的减少,每月所支付的利息也随之减少,具体可以在银行对比一下计算公式和结果就行了。

3、等额本息和等额本金是不一样的概念,虽然刚开始还款时每月还款额可能会低于等额本金还款方式的额度,但是最终所还利息会高于等额本金还款方式,该方式经常被银行使用。

4、从总还贷金额来计算,等额本金要比等额本息划算。因为等额本金还款的总利息要少于等额本息的还款总利息。比如贷款50万元,借款期限为1年,贷款年利率为35%。

5、通常,等额本息是每月还的本金加利息之和相等。而等额本金是每月还的钱中本金部分相等。等额本金开始的时候还款就会比较多,随后每月的剩余本金相比等额本息就会逐渐减少得更快,从而等额本金总的利息要比等额本息的少。

到此,以上就是小编对于为什么等额本金的利息比等额本息低的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏