本篇目录:

- 1、权利仓到期不平会怎么样

- 2、期货交易中持仓里的“义务仓”是什么意思?

- 3、50ETF期权交易怎么开仓?买卖具体如何操作的?

- 4、50ETF期权义务仓怎么被行权

- 5、期权权力和义务仓到期要注意哪些风险

- 6、如何进行期权交易?

权利仓到期不平会怎么样

如果期权到期后没有平仓,会发生以下情况:期权失效:期权到期后,如果没有进行平仓操作,该期权将自动失效,不再具有任何价值。期权费用损失:购买期权时支付的期权费用将无法追回,购买的期权费用将会损失。

会被强制平仓,期货到期之后要么投资者自己卖出,要么是被强制卖出,二选一。不过只有义务仓才存在强制平仓,权利仓不存在强制平仓,是否强制平仓请以合同约定的强制平仓条件为准。

期货到期没有平仓会如何处理?会被强行平仓,强制平仓是指当客户未及时补足担保物、到期未偿还融资融券债务或出现合同规定的其他情形时,证券公司按照合同约定单方面采取强制处分客户担保物,强制客户偿还融资融券债务的行为。

如果出现期权到期后没有平仓的情况的话,那么到期日自动会行权,期权将会转化为期货持仓,交易所会给投资者进行结算。

美股期权到期如果不平仓,关键也要看你是买入的什么期权。最后履行你的权利就可以了。如果你不履行的话,就相当于什么都没有了。

期货交易中持仓里的“义务仓”是什么意思?

1、义务仓指期权合约卖出开仓及备兑开仓形成的持仓。

2、其实,权利仓就是投资者买入的合约,它可以赋予你以约定价格买入或卖出合约的权利,同时你可以放弃这种权利,不执行。义务头寸意味着卖出未平仓期权。期权义务仓需要接受他人以约定价格买入或卖出标的资产。

3、定义:空换期货是指期货交易中,在未来某一特定时间,买方向卖方买入一定量的期货合约,卖方向买方卖出同等量的期货合约,并约定未来某一特定时间进行互换的一种交易方式。

4、持仓就是现在有多少人在持有单子。多单和空单相等,所以按单边计算。 仓差就是和上一个交易日比,今天是多了,还是少了。明白了吧。

5、长仓是指持仓超过3天的,短仓是指当日的日内完成交易。

6、在买入平仓时一般要求交易者选择“备兑优先平仓”方式,并且规定交易者只能单项持仓,即只能持有权利仓和义务仓。期货交易的全过程可以概括为建仓、持仓、平仓或实物交割。

50ETF期权交易怎么开仓?买卖具体如何操作的?

1、期权交易基本指令有四种 建仓方式:买入认购期权、买入认沽期权、卖出认购期权、卖出认购期权。平仓方式:买方和卖方可以所示了结持仓头寸,也可以做一笔方向的交易来进行平仓,买方还可以通过行权来平仓。

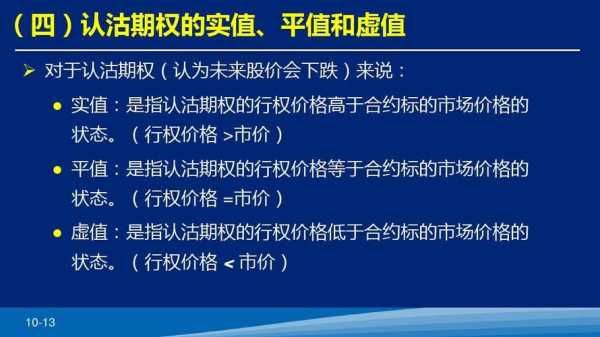

2、如果投资者预计上证50指数将上涨,可以选择认购期权或认沽期权中的看涨开仓,从中获得盈利。如果投资者预计上证50指数将下跌,可以选择认购期权或认沽期权中的看跌开仓,从中获得盈利。

3、合约编码:合约编码用于识别和记录期权合约,唯一且不重复使用。上证50ETF期权合约编码由8位数字构成,从10000001起按顺序对挂牌合约进行编排,跟股票代码是一样的。

4、ETF期权交易的步骤分为买方开仓和卖方开仓,都是通过50ETF期权当月的T型报价去选择期权合约,关于50ETF期权基础的操作流程如下:登录已开通好的期权交易软件账户,点击“期权”,进入“期权T型报价”模块。

5、合约周期选择:筛选流动性最好,活跃性最高的当月实值合约进行交易,也可以选择实值一档、二挡交易。若趋势把握明朗,更可以选择杠杆比例较高的虚值合约,这样的收益会更高。

50ETF期权义务仓怎么被行权

1、ETF期权义务仓怎么被行权?由于期权义务仓在建仓时需要缴纳一定的保证金,因此可以保证其履行义务,在进入行权日后,义务仓的保证金是由交易所冻结,直到义务仓履行完行权义务。

2、对于认购期权,权利方根据行权价将对应的资金交给义务方,义务方将股票交给权利方;对于认沽期权,权利方将股票交给义务方,义务方根据行权价将对应的资金交给权利方。 在出现特殊情况下,可能采用现金交割的方式。

3、第一步:T日15:30前行权方(买方)提交“行权申报”指令,其行权的期权仓位将被冻结,义务方(卖方)暂时不需要进行任何作操作。

4、ETF行权分为五个步骤:【1】E日(行权日),提交行权指令,被提交行权的合约持仓将被冻结,无法平仓。【2】E日收盘后,券商和结算机构将对行权申报进行资金和证券的检查,投资者需要保证资金有足够的资金或者标的证券。

期权权力和义务仓到期要注意哪些风险

1、价格波动风险。期权是具有杠杆性且较为复杂的金融衍生品,受影响因素较多,有时会出现价格大幅波动,可能令期权买方损失全部权利金或令期权卖方面临较大亏损。投资者应了解如何管理头寸,有效控制风险敞口。

2、注意账户资金:在期权到期日当天,如果持有的期权合约实现了内在价值,投资者需要有足够的资金来行权或平仓。如果账户资金不足,投资者需要及时追加保证金或调整交易策略。

3、期权交易的风险主要包括权利金风险、市场流动性风险、合约到期风险以及杠杆风险、价格波动的风险、期权交易被风险、无法平仓风险等内容。

4、杠杆风险 个股期权交易采用保证金交易的方式,投资者的潜在损失和收益都可能成倍放大,尤其是卖出开仓期权的投资者面临的损失总额可能超过其支付的全部初始保证金以及追加的保证金,具有杠杆性风险。

5、第一,亏损“无限”的风险。当市场与投资者的判断相反时,即投资者在卖出某个期权合约后,该期权价格便开始不断上涨,此时投资者如果买入平仓将出现损失。

6、期权投资者需要通过希腊值、形势分析和压力测试来评估和管理价格波动风险。第四,合约进行到期投资风险。以及期权有到期日,当月的合同在一个每月的第四个星期三。

如何进行期权交易?

1、可以选择期权标的和合约期限进行期权合约列表的切换,可以通过选择不同的期权合约,实现期权实时行情展示的切换。选择交易方向 可以通过左下方快速交易区域完成对合约的交易委托,交易委托支持买方开仓委托和卖方开仓委托。

2、期权的买卖方式分为四个交易方向,买认购看涨、买认沽看跌,卖认购看跌、卖认沽看涨。买认购看涨: 这是一种看涨市场的策略。你购买认购期权,即获得了在未来某个时间以特定的行权价格购买标的资产的权利。

3、如何进行期权交易?开通交易账户 一般期权只支持去营业网点柜台办理开户,开户人带上身份证件、银行卡等资料到营业部进行申请,前提是满足开户条件,否则无法办理。

到此,以上就是小编对于虚值义务仓到期不平仓的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏